Selon un étude régionale Altarès. La région dépasse son niveau de défauts de 2016. « Bien au-delà des « rattrapages » post Covid, les défaillances liées à la conjoncture ultra tendue s’accélèrent. » La Saône-et-Loire s'en tire mieux que les autres départements de la région. Les détails par territoires et par secteurs d'activité.

Communiqué - Dijon, le 8 février 2024 | Le groupe Altares – expert historique et référent de l’information sur les entreprises – dévoile aujourd’hui les chiffres des défaillances d’entreprises en Bourgogne – Franche-Comté pour l’année 2023. Avec 2 059 procédures ouvertes en 2023, le nombre de défaillances est en augmentation de 36 % par rapport à 2022. Un taux encore très élevé après la hausse historique (+48 %) de 2022. La région enregistre une tendance proche de celle observée en France qui avec 57 729 procédures ouvertes, enregistre une augmentation de 36 % par rapport à 2022.

Les TPE sont naturellement les plus nombreuses mais les PME régionales sont très exposées.

Au regard du contexte inédit de « perma crise » dans lequel les entreprises naviguent depuis 4 ans, les seuils de défaillances, s’ils sont élevés, ne sont pas une surprise.

De fortes disparités locales se manifestent

Le Territoire de Belfort et le Doubs accusent de très fortes dégradations à, respectivement, +84% (118 défauts) et +75% (376).

La Haute-Saône (+50%) est également très au-dessus de la moyenne régionale (+36 %) avec 159 cessations de paiement.

Le Jura et la Côte d’Or s’inscrivent eux-aussi sur une tendance au-delà de la moyenne à respectivement +45% (198) et +40% (403).

A l’inverse l’Yonne, avec 242 défauts, contient la hausse sous 31%. La Nièvre monte sur la deuxième marche du podium avec des défauts en augmentation de moins de 19% (132). La Saône et Loire signe la meilleure performance régionale. Le département compte 390 ouvertures de redressement ou liquidation judiciaire soit seulement 8 % de plus sur un an.

Thierry Millon, directeur des études de la société Altares : « Après une phase de rattrapage d’une partie des entreprises tenues à flot grâce aux mesures d’accompagnement mises en place depuis la crise Covid, nous amorçons désormais une nouvelle phase, plus structurelle, davantage liée aux insuffisances financières des entreprises qui doivent naviguer dans un environnement économique extraordinairement tendu.

Certes les assignations ont repris fortement mais toutes les procédures ne sont pas ouvertes à l’initiative des URSSAF. Activité en berne, niveau d’inflation encore élevé, taux d’intérêt toujours hauts, consommation qui flanche, forment un dangereux cocktail pour des entreprises aux trésoreries épuisées après une succession de crises.

Les PME et ETI ne sont pas épargnées, transférant ainsi potentiellement le risque vers leurs fournisseurs et sous-traitants. Plus de 120 entreprises d’au moins 10 salariés ont défailli en 2023, c’est 31% de plus qu’en 2022 et un nombre au plus haut depuis 2015 »

Un volume des défaillances conforme aux prévisions

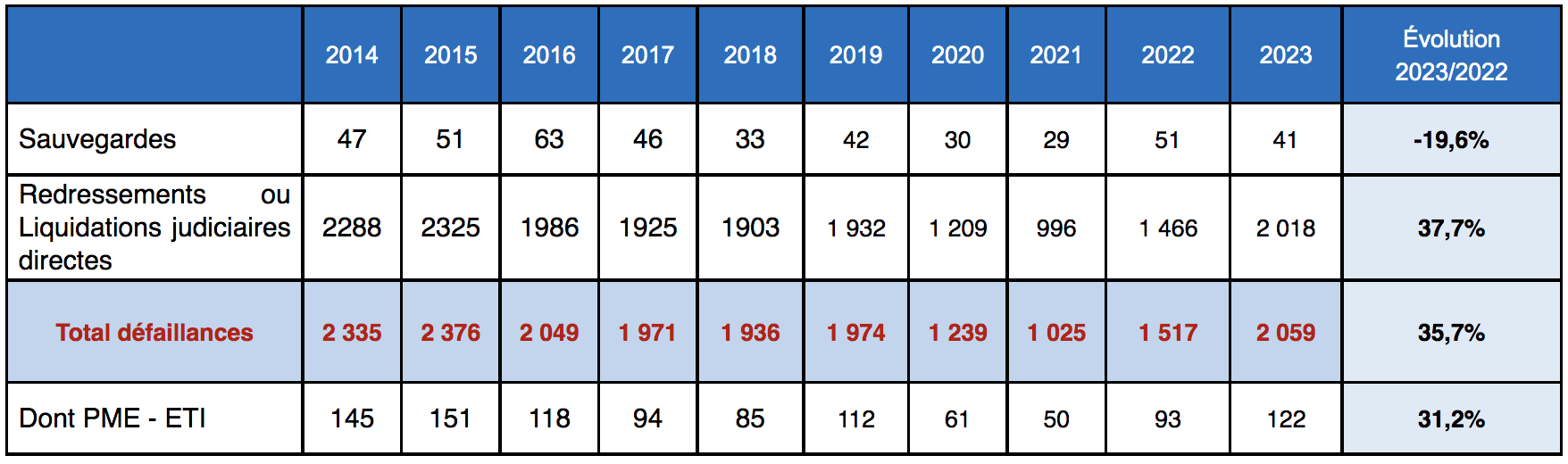

Avec 2 059 procédures enregistrées, le volume des défaillances renoue avec les niveaux observés en 2016 (2 049). Une situation conforme aux prévisions. La hausse sur un an (+36%) est moins forte que celle exceptionnelle de 2022 (+ 48 %), mais reste toutefois la deuxième plus rapide de l’histoire, loin devant les +11% de 2008.

Nombre de défaillances d’entreprises par type de procédure par année

L’augmentation des défauts de plus gros employeurs menace davantage d’emplois : 6 100 emplois ont été menacés en 2023 contre 3 800 en 2022.

En Bourgogne – Franche-Comté, les TPE concentrent l’essentiel des défaillances (94 %), et donnent donc le ton régional. Près de 1900 entreprises de moins de 10 salariés ont défailli en 2023, un nombre en augmentation de 38 %

Pour les PME, la tendance est également soutenue, tout particulièrement chez celles comptant plus de 50 salariés, avec 9 jugements en redressement ou liquidation directe, soit une hausse de plus de 50 % sur un an. Le nombre de cessations de paiement de PME de moins de 50 salariés et plus augmente de 30% avec 113 procédures.

122 cessations de paiement de PME (plus de 10 salariés) ont ainsi été enregistrée en 2023, un nombre au plus haut depuis 2015 (151).

Dans ces conditions, le nombre d’emplois menacés par ces défaillances dérape très rapidement. Ces défaillances représentent 6 100 emplois contre 3 800 en 2022.

Les défaillances d’entreprises accélèrent dans la construction

|

CONSTRUCTION Le secteur de la construction concentre le quart des cessations de paiement et compte désormais près de 470 défauts (+40%) dont plus de 390 dans les seules activités du bâtiment. Dans le gros œuvre, le nombre de défauts de la construction de maisons individuelles augmente de 36% (15). La maçonnerie générale accuse une dégradation de + 56% (86 défauts). Dans le second œuvre, la sinistralité augmente rapidement dans les de travaux de menuiserie bois et PVC (33 ; +83%), plâtrerie (38 ; +73%) ou installation électrique (39 ; +70%). Dans l’immobilier, le nombre de cessations de paiement explose pour les agences (30 ; +173%).

|

|

COMMERCE Le commerce compte près de 500 défauts (490) un nombre en hausse de +33 %. Dans le commerce de détail qui concentre plus de 330 procédures (331 ; +46%), le commerce d’habillement résiste (39 ; +15%) contrairement aux magasins de sport (11 ; +57%) et aux boucheries (22 ; +57%).

|

|

SERVICES Près de 170 sociétés de services aux entreprises (168) se sont trouvées en cessation de paiement en 2023, un nombre qui augmente de seulement 11% après la forte dégradation (+62%) de 2002. Si les activités de conseil en communication tiennent (19 ; +12%), ce n’est plus le cas de celles du nettoyage courant des bâtiments qui ne comptait qu’un défaut en 2002 contre 15 l’année dernière. Pour les services aux particuliers, les tendances restent lourdes pour les coiffeurs et soins de beauté (70 ; +49 %).

|

|

INDUSTRIE L’industrie, avec près de 200 redressements ou liquidations judiciaires, est à la peine (+50%), portée par l’agroalimentaire (106 ; +63%), plus que par les activités de manufacture (92 ; + 37%). Le secteur agroalimentaire est porté par la boulangerie qui à elle seule compte 73 défauts (+ 62%).

|

|

TRANSPORTS Une soixantaine de transporteurs (62) ont défailli en 2023 soit une hausse de 29%. La tendance est plus défavorable dans le transport routier de marchandises de proximité qui compte 30 défaillances (+88%) que dans l’interurbain (18 ; +13%).

|

|

RESTAURATION 247 établissements de restauration ont défailli en 2023 (+59%). Le rythme ralentit modestement pour la restauration traditionnelle (131 ; + 34%) mais reste fort pour la restauration rapide (109 ; +88%). Les débits de boissons (57 ; + 73 %) présentent une tendance plus sévère que celle de la restauration, l’hébergement fait à peine mieux (22 ; +57 %).

AGRICULTURE L’agriculture se distingue avec un net recul des défaillances en 2023 (65 ; -11%) en dépit d’un chiffre stable dans l’élevage (32 défauts). |

Thierry Millon conclut : « En ce début d’année 2024 l’incertitude gagne du terrain. Dans un contexte de croissance poussive, le levier finance est un moteur qui risque de manquer encore à de nombreuses entreprises pour leur permettre de répondre aux enjeux de transition écologique, Ressources Humaines et bien évidemment business.

En dépit des crises successives qui s’enchainent depuis le début de la décennie, l’économie réelle tient mais les trésoreries des entreprises sont mises à mal. Le mur des faillites redouté depuis trois ans est moins que jamais envisagé, néanmoins, il est fondamental de se prémunir du risque de défaut de ses clients comme de ses fournisseurs stratégiques.

Si les TPE sont les plus nombreuses à défaillir, 2023 a confirmé que les partenaires commerciaux PME et ETI sont, et devraient rester, également très exposés au risque. »